一季度,头部代建企业仍在迅猛扩张

代建行业规模扩张迎来加速度。

CRIC数据显示,2024年一季度,代建新增规模TOP20企业新增签约面积已接近2023年全年新增签约面积的三成。

新签约项目中,商业代建占比高达75%,政府类代建项目占比为25%,政府类代建仍将是代建企业布局的重要方向。

随着代建赛道入局者增多,未来的竞争格局也将愈发激烈,加速规模扩张将成为代建企业重要的方向。

代建业务发展正在进入快车道。

从CRIC发布的《2024年一季度中国房地产企业代建新增规模TOP20》(点击查看榜单)可以看出,TOP20企业在一季度新增签约面积达到3464万平方米,同比基本持平。对比2023年全年新增签约面积,一季度新增规模占比已达29%。

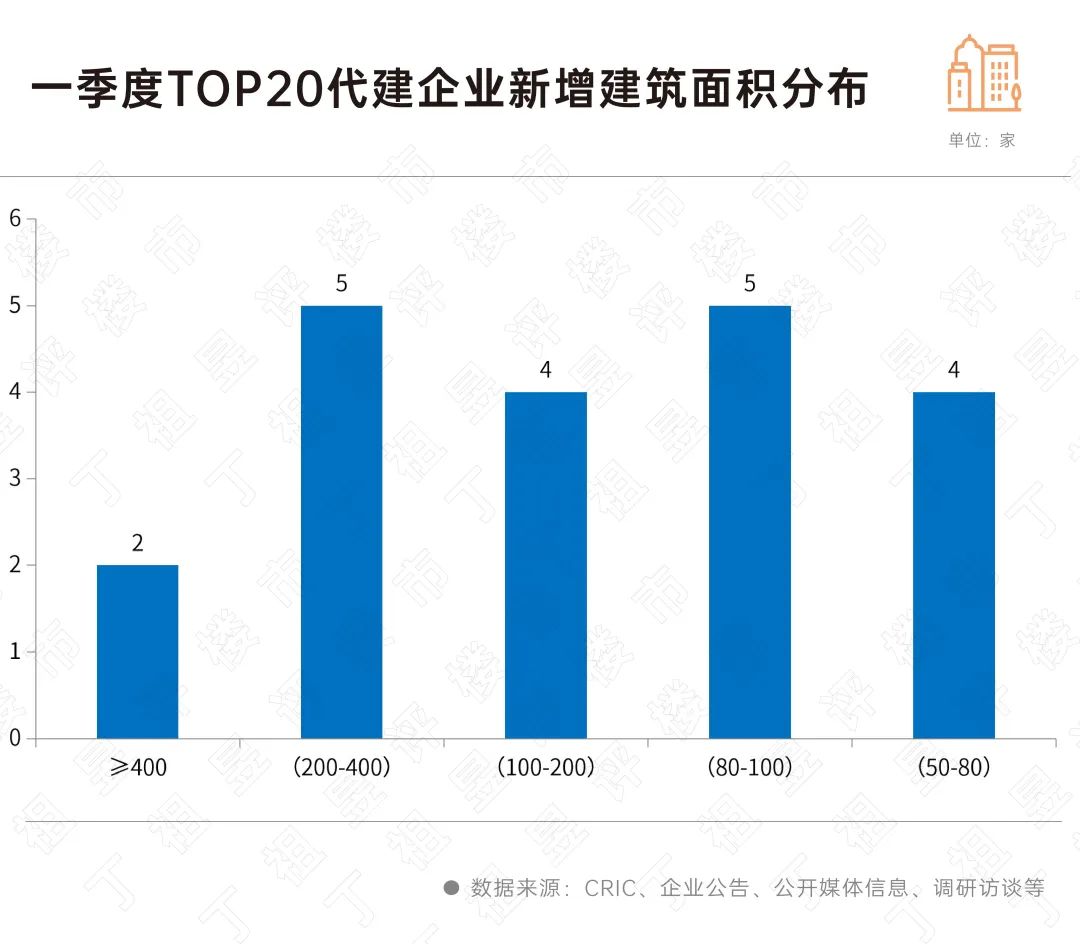

有7家企业一季度新增签约面积超200万平方米,这7家企业新增签约面积合计2312万平方米,占TOP20企业新增签约面积的66.8%。

在规模扩张之下,头部企业依旧保持稳定的增长速度。

其中,蓝城集团的新增签约面积达到547.8万平方米,在TOP20企业中排在首位。蓝绿双城和旭辉建管紧随其后,新增签约面积分别为494.5万平方米和336万平方米。

聚焦增速来看,蓝城集团、融者共创(兴元建设)、旭辉建管扩张迅猛,一季度签约面积同比增速相对较快,其中融者共创(兴元建设)一季度代建新增签约面积同比增长120.4%至244.6万平方米,增速在各家企业中位于前列。

随着代建赛道的竞争加剧,部分代建企业率先尝试推进合伙人制度,以“直营+加盟”的模式扩大合作范围,促进规模发展。目前,中原建业、绿城管理和旭辉建管均推出了合伙人制度。

未来或将会有更多的代建企业推进合伙人模式,在代建市场上加速扩张,“资源型”战略合作将成为代建企业发展一大趋势。

一季度TOP20代建企业新签约项目表现出几个典型特征。

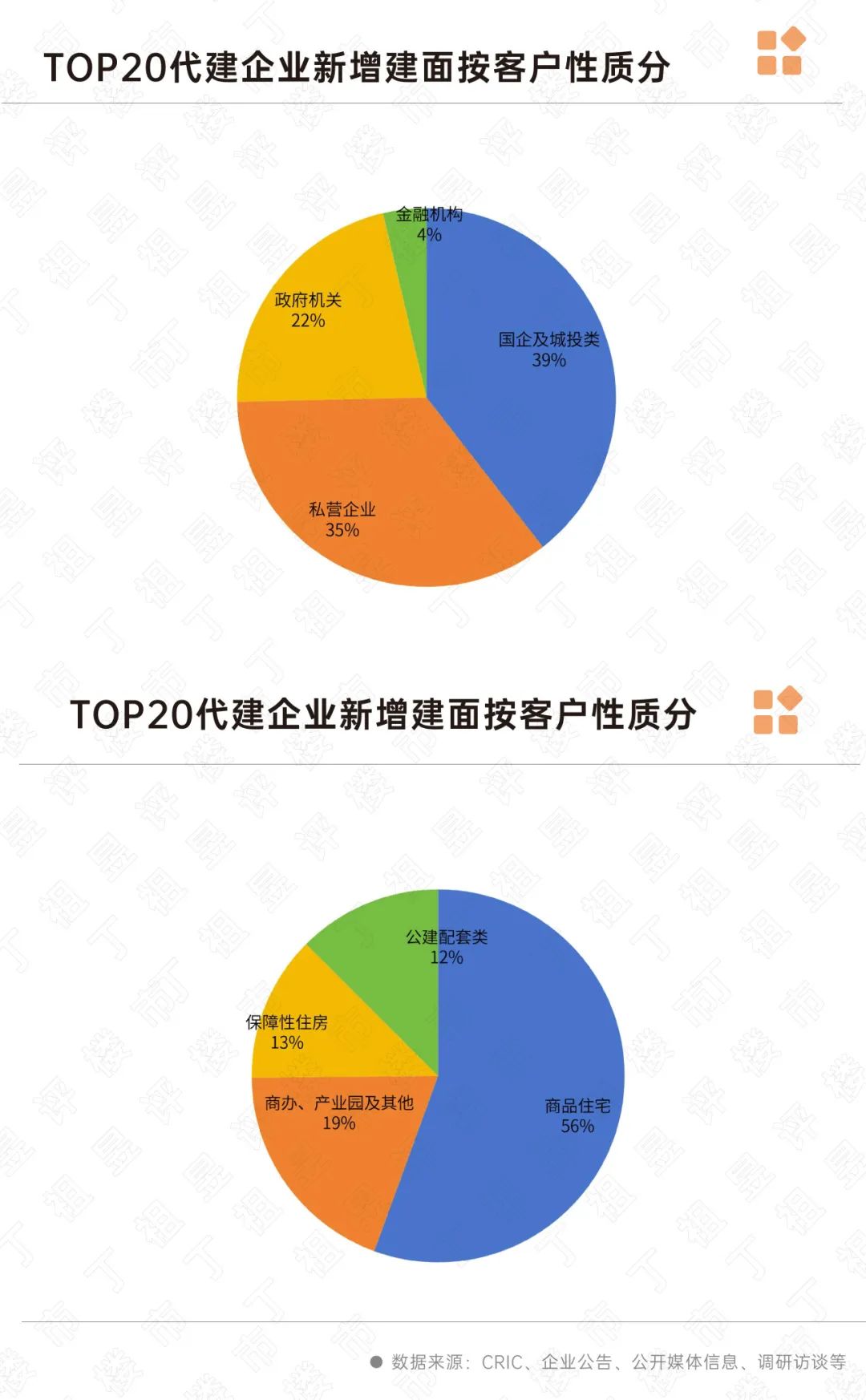

从项目委托方性质来看,国企及城投类企业是最大的委托方,其委托的建筑面积占比达到39%,其次是私营企业,政府机关的比例也达到了22%。这意味着,拥有较高安全边际的政府机关和国企城投类委托占比高达61%。

从项目性质来看,一季度新签约面积中,商业代建占比高达75%,包括商品住宅占比56%以及商办、产业园及其他类项目占比19%。由于城投托底的增加以及项目纾困的持续推进,城投公司委托的商业代建项目在不断增加。

政府类代建项目占比为25%,包括保障性住房占比13%以及公建配套类占比12%;一季度政府宣布投放5000亿PSL用于支持“三大工程”建设,再加上城改和保障房试点城市的扩围,以及部分重点城市城改和保障房建设计划的推出,未来政府类代建仍将是代建企业布局的重要方向。

相较于房地产主业,代建行业集中度更高。

CRIC数据显示,截止2023年末,TOP30企业代建总合约建筑面积已超7亿平方米。其中超过5000万平方米的有5家,合计面积达4.12亿平方米,占TOP30企业总规模的55%。

一季度新增签约面积也集中在少数企业手中。新增签约面积TOP3企业占TOP20企业比重达到四成,TOP5企业新增签约面积占比超过了五成。

对于头部代建企业来说,新入局者也带来了市场份额之争的压力。

随着代建政策不断下沉,多地均出台或修订了代建管理制度,再加上“三大工程”建设持续推进,以及纾困项目的增多,代建已成为房企业务升级转型的重要方向之一。

1月中旬,央企招商蛇口入局,宣布将设立代建业务专业公司。滨江集团也于去年重启代建赛道。可以预见,未来代建行业规模之争还将更加激烈。

根据绿城管理最新披露的数据显示,2023年新拓代建项目的合约总建筑面积占当年市场份额的20.4%,相比2022年下降了5个百分点。其管理层坦言,入局代建的企业越来越多,想要继续保持20%份额占比的领先地位,需要更加努力去识别和抓住这些业务机会。

实际上,代建并不是一门容易做的生意,入局企业需要从产品力、品牌力、以及操盘、营销、项目管理、资源整合、综合业态开发等各方面出发,做出口碑赢得更大的市场份额。

规模之外,品牌力将成为企业在市场份额之争中胜出的关键。尤其是在市场下行阶段,代建企业的品牌与服务是抵御周期性风险的利器。

在2023年业绩发布会上,多家房企看好代建业务,认为代建仍有很大空间。

对比欧美国家20%-30%的渗透率,我国代建业务潜在的增长空间巨大,但优质的代建项目却是有限的,未来房企在代建市场势必将迎来一场激烈且艰难的市场份额之争。

来源:丁祖昱评楼市